Co to jest pożyczka obrotowa na finansowanie deficytu w kapitale obrotowym?

Pożyczka ta może wynosić od 800 tys. zł do 5 mln zł

Warunki pożyczki na finansowanie deficytu w kapitale obrotowym:

- oprocentowanie rynkowe: WIBOR 1M + marża zgodnie z siatką marż zawartą w Podstawowych warunkach udzielania pożyczek dla małych i średnich przedsiębiorstw w ramach tzw. tarczy antykryzysowej

- prowizja przygotowawcza 0,2 proc.

- brak prowizji za przedterminową spłatę

- brak prowizji za rozpatrzenie wniosku brak prowizji od niewykorzystanej kwoty pożyczki

Pożyczka będzie uruchamiana jednorazowo lub w transzach.

Jej zabezpieczenie stanowić będą zgodnie z warunkami ARP (minimum 120 proc. wartości rynkowej), wykorzystanie wsparcia Funduszy Poręczeniowych KGP oraz zabezpieczenia uzupełniające: weksel własny in blanco wraz z deklaracją wekslową, oświadczenie o poddaniu się egzekucji, poręczenie wg prawa cywilnego głównych udziałowców pożyczkobiorcy.

Kto i kiedy może skorzystać z pożyczki obrotowej?

Skorzystać z niej mogą firmy z sektora MŚP, których obroty wynoszą powyżej 4 mln zł i mają dodatnie wyniki za rok 2019 (pozytywna EBITDA i wynik netto). Warunkiem koniecznym jest również prowadzenie pełnej księgowości.

Pożyczka obrotowa – okres finansowania

Okres finansowania pożyczki wynosi nawet do 6 lat, natomiast okres karencji zostanie wydłużony do 15 miesięcy.

Jak wypełnić wniosek?

Wnioski na pożyczkę na finansowanie deficytu w kapitale obrotowym można składać za pośrednictwem strony internetowej www.arp.pl

Będą one procesowane w trybie uproszczonym.

Gdzie i jak złożyć wniosek? *

*przygotowano w oparciu o instrukcję dostępna na stronie https://www.gov.pl/web/gov/pozyczka-obrotowa-na-finansowanie-deficytu-w-kapitale-obrotowym

- Elektroniczny wniosek o pożyczkę dostępny jest na stronie https://www.arp-tarcza.pl/.

- Przed wypełnieniem wniosku należy przygotować w wersji elektronicznej wymagane dokumenty:

- Sprawozdania finansowe za lata 2018-2019 (wraz z opinią biegłego rewidenta).

- Informacja o zobowiązaniach finansowych bilansowych i pozabilansowych wraz z parametrami ich spłaty (ew. z uwzględnieniem przewidywanych zmian w harmonogramach spłaty wraz informacją o ustanowionych zabezpieczeniach.

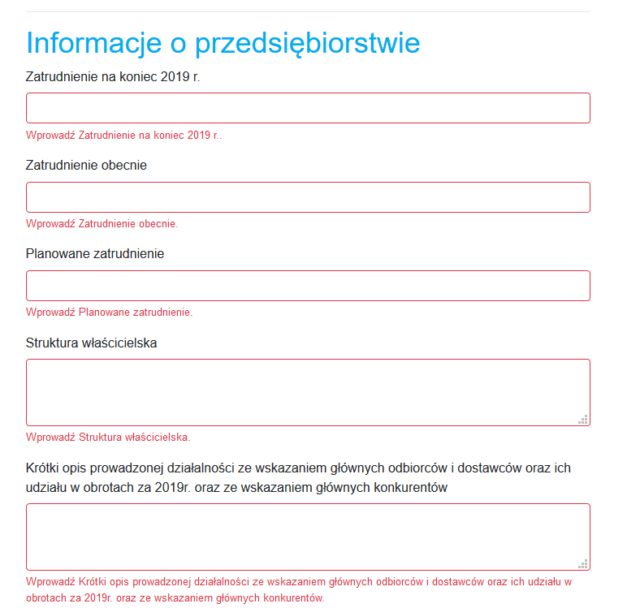

- Informacja o zatrudnieniu – liczba osób/ etatów / forma zatrudnienia – na koniec 2019, na moment składania wniosku, planowana w okresie finansowania – informacja istotna przy szacowaniu zapotrzebowania na kapitał obrotowy (kwestie pracowników/ ew. zasiłków ZUS/płatności na rzecz działalności gospodarczych).

- Plan wpływów i wydatków najbliższych 12 miesięcy – przy wskazaniu przewidywanego ewentualnego ograniczenia działalności spowodowanego koronawirusem – w podziale na poszczególne kategorie wydatków (operacyjne – wynagrodzenia, składki ZUS/ paliwo, usługi obce: w tym dzierżawy/ najmy/ leasingi operacyjne/ serwis/ inne…, podatki, opłaty, pozostałe oraz finansowe: planowane spłaty leasingów finansowych i kredytów/pożyczek/ innych zobowiązań finansowych); wskazanie okresu na jaki zakładane jest ograniczenie działalności i niezbędne jest wsparcie płynności.

- Prognoza finansowa na kolejne lata finansowania (w tym prognoza uproszczona).

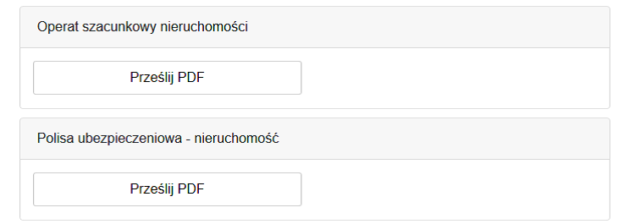

- Dokumenty dotyczące proponowanych zabezpieczeń (w przypadku wyceny nieruchomości dopuszcza się przyjmowanie operatów szacunkowych nie starszych niż 24 miesiące od daty złożenia wniosku, zaś w przypadku maszyn i urządzeń dopuszcza się przyjęcie ich wartości księgowej netto wg stanu na max. 31.12.2019r. i potwierdzenie ich wartości polisą ubezpieczeniową lub ich wyceny nie starszej niż 12 miesięcy od daty złożenia wniosku).

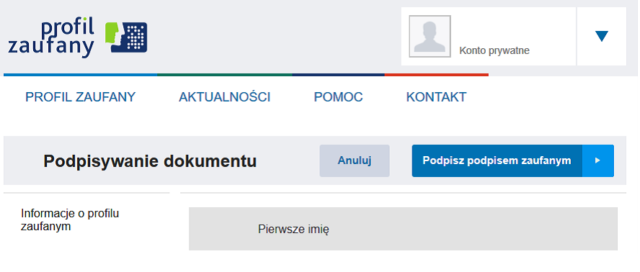

- Należy upewnić się, iż mamy aktywny Profil Zaufany, który jest niezbędny do logowania i podpisania składanego wniosku.

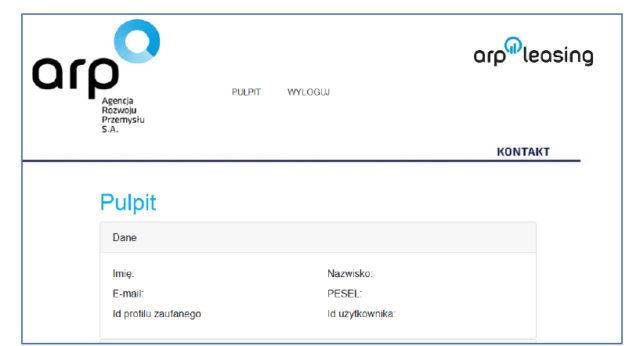

- Po poprawnym uwierzytelnieniu zostaniemy przekierowani na kolejny ekran tzw. Pulpit klienta

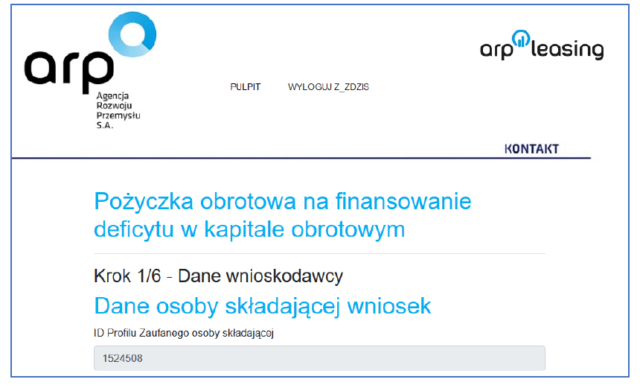

- Należy wybrać interesujący nas „produkt”

- Po wybraniu interesującego nas „produktu” zostaniemy przekierowani na ekran, na którym w 6 krokach wypełniać będziemy składany wniosek.

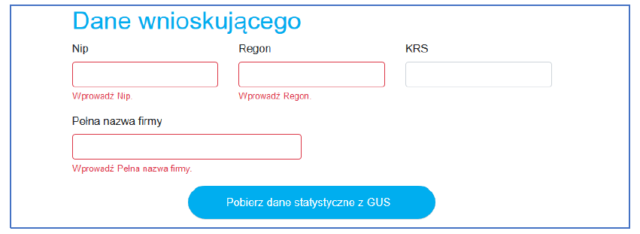

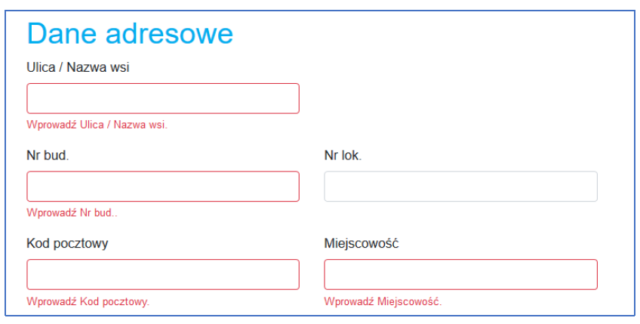

KROK 1/6

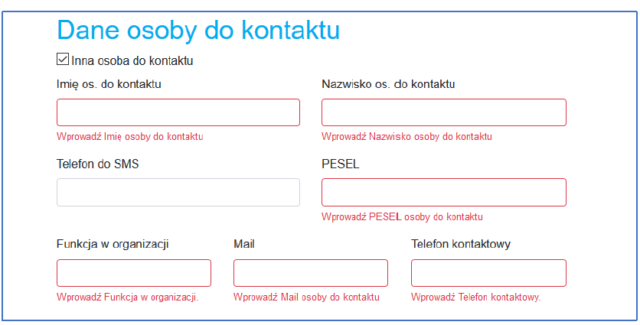

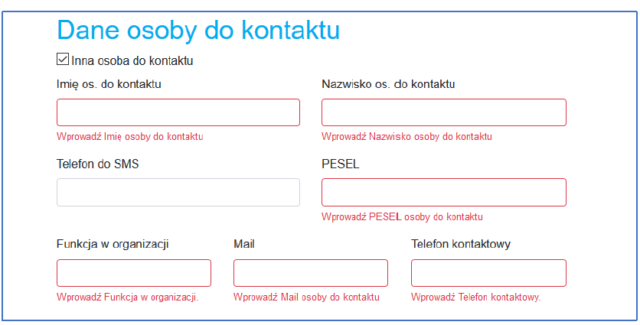

Na tym etapie konieczne jest podanie danych osoby do kontaktu

WAŻNE: Pola zaznaczone na czerwono są polami obowiązkowymi

WAŻNE:

Dane teleadresowe Wnioskującego pobiorą się z bazy GUS po wpisaniu numeru NIP lub REGON

WAŻNE:

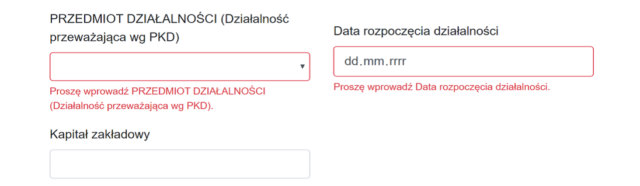

Należy wybrać z listy PKD dominujące w Twojej działalności oraz datę jej rozpoczęcia (o pożyczkę mogą ubiegać się firmy, które prowadzą działalność, od co najmniej 12 miesięcy)

Wypełniamy kolejne pola:

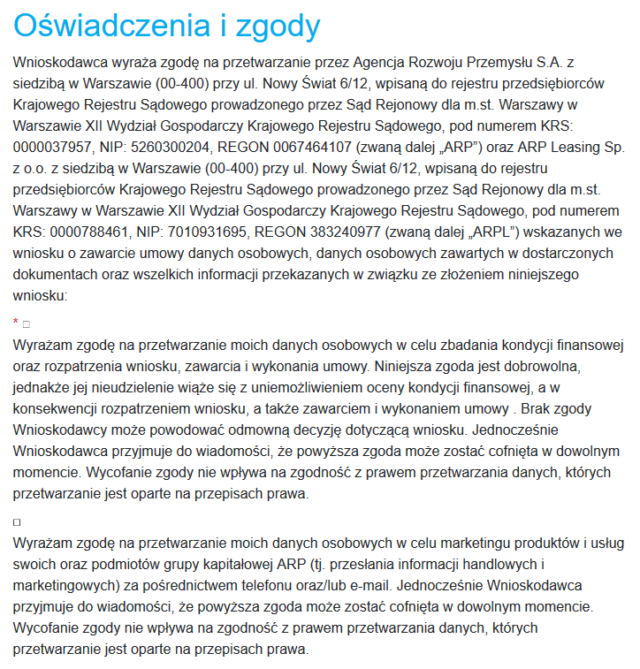

WAŻNE:

- Nie będziesz miał możliwości kontynuacji wypełniania wniosku bez zaakceptowania zgód obowiązkowych (oznaczonych czerwoną gwiazdką).

- wybierz wersję oświadczenia odpowiadającą charakterystyce podmiotu, za który składasz wniosek

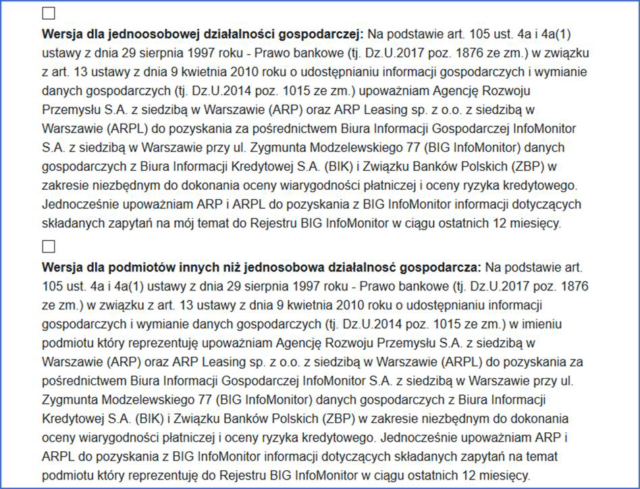

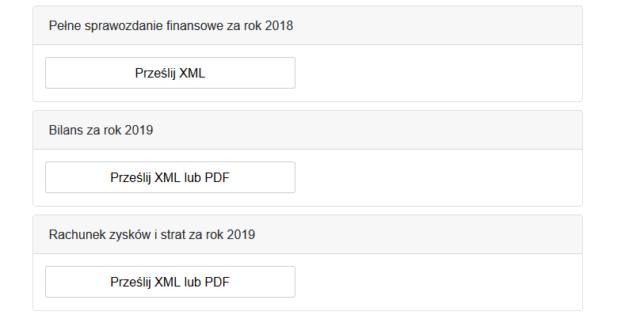

KROK 2/6

Należy wprowadzić wymagane wartości oraz pamiętać, że przychód ze sprzedaży w 2019 roku nie może być niższy niż 4 mln zł a EBITDA i wynik netto powinny być dodatnie. Jeśli w roku 2018 nie prowadziłeś działalności gospodarczej lub rozliczałeś się w formie innej niż pełna księgowość pola dotyczące roku 2018 wypełnij zerami.

Wartość EBITDA za 2018 i 2019 rok wylicza się automatycznie

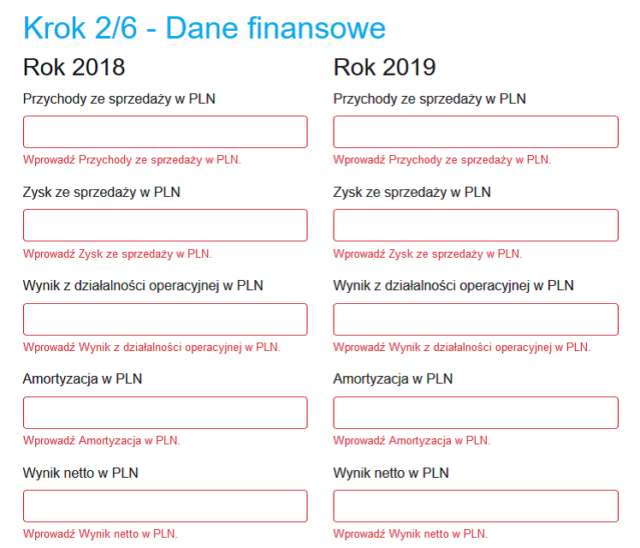

Załączamy wszystkie wymagane dokumenty (poniżej prezentujemy tylko niektóre z nich) w odpowiednich formatach- .xml lub .pdf. Po dodaniu wymaganych załączników wybierz przycisk Dalej, aby przejść do kolejnego kroku.

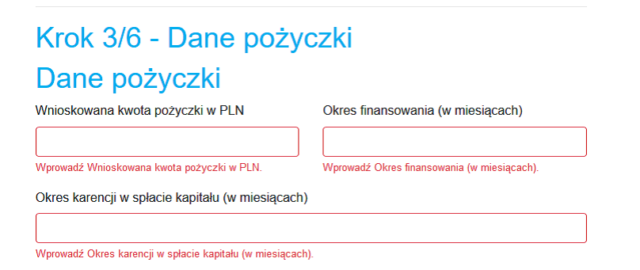

KROK 3/6

W tym kroku zostaniesz poproszony o wypełnienie parametrów pożyczki takich jak: kwota (dla pożyczki finansującej deficyt w kapitale obrotowym jest to 800.000 zł – 5.000.000 zł), okres finansowania (maksymalny okres finansowania dla pożyczki finansującej wynagrodzenia wynosi 24 miesiące a dla pożyczki finansującej deficyt w kapitale obrotowym 72 miesiące), karencja (maksymalny możliwy okres karencji w spłacie kapitału wynosi 12 miesięcy dla pożyczki finansującej wynagrodzenia oraz 15 miesięcy dla pożyczki finansującej deficyt w kapitale obrotowym.

Uzasadnienia – należy się odnieś w sposób zwięzły do tego, w jaki sposób epidemia COVID wpływa na prowadzoną działalność.

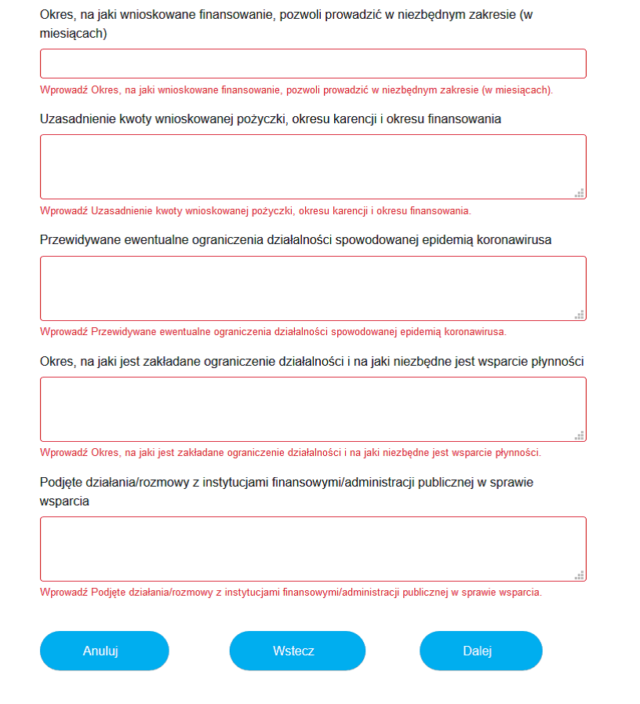

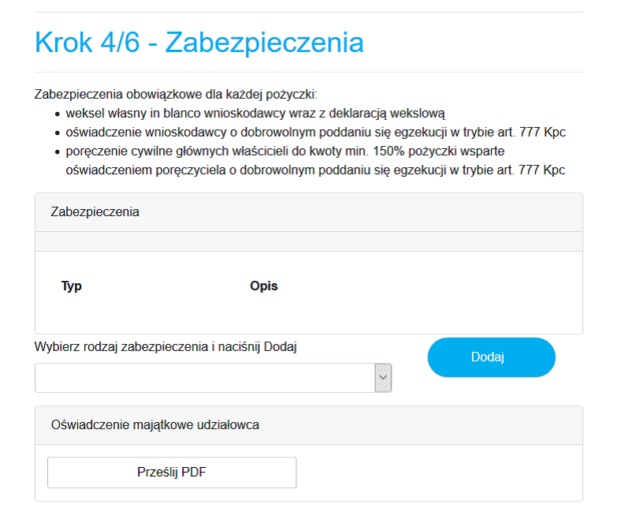

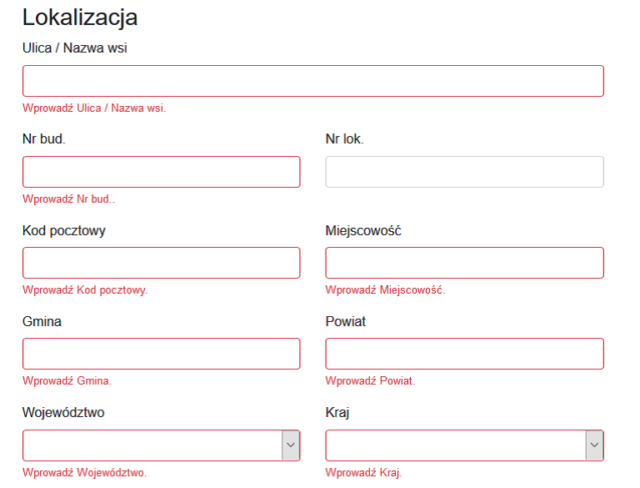

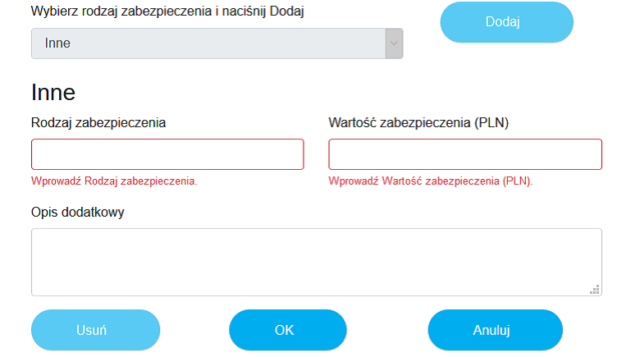

KROK 4/6

Wypełnianie sekcji Zabezpieczenia należy zacząć od załączenia oświadczenia/oświadczeń majątkowych głównych udziałowców (posiadających więcej niż 25% udziałów).

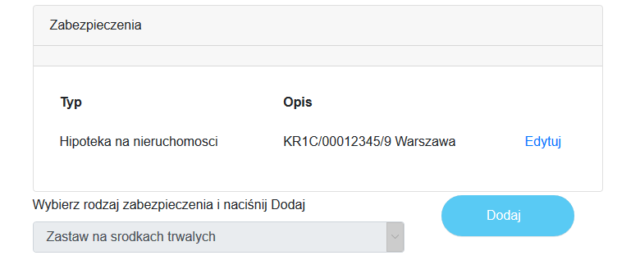

Należy wybrać z listy proponowane zabezpieczenia pożyczki, przy czym obowiązkowo powinno być wybrane jedno z następujących zabezpieczeń:

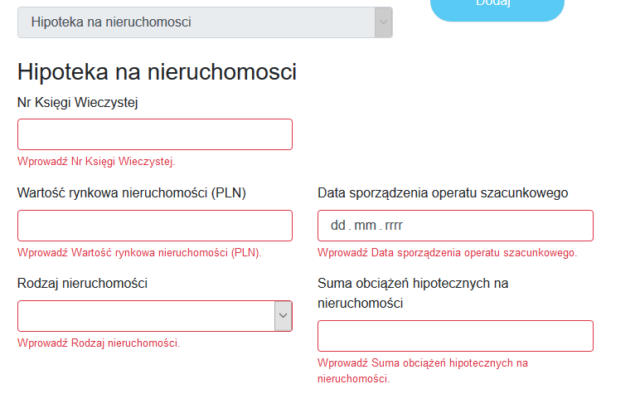

- hipoteka na nieruchomości,

- zastaw rejestrowy na środkach trwałych lub poręczenie Funduszy Poręczeniowych

Minimalna łączna wartość rynkowa proponowanych zabezpieczeń powinna wynosić 120% kwoty wnioskowanej pożyczki.

Dla nieruchomości należy załączyć operat szacunkowy sporządzony nie wcześniej niż 24 miesiące przed datą złożenia wniosku.

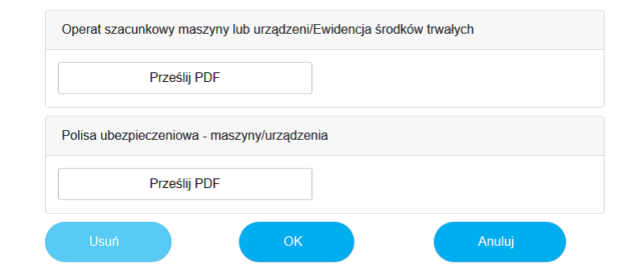

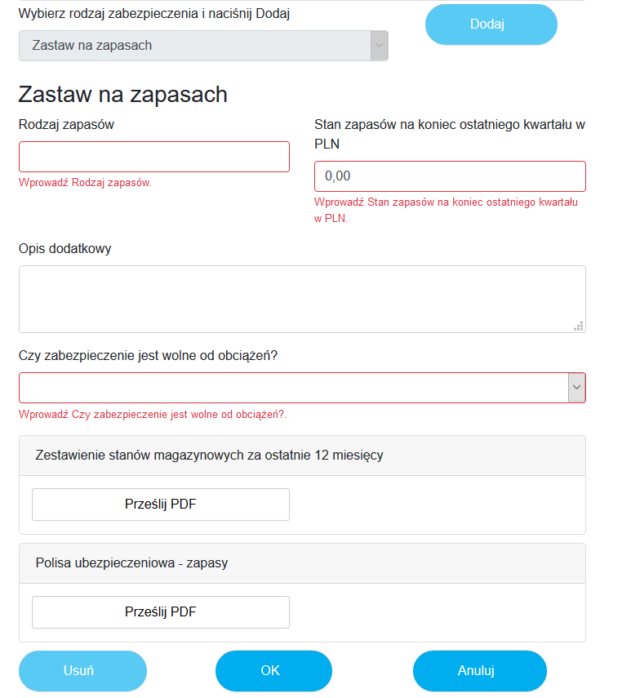

Należy pamiętać o wypełnieniu pól obowiązkowych i załączeniu wymaganych dokumentów (operaty szacunkowe, polisy ubezpieczeniowe). Maksymalna wielkość załącznika to 25 MB

Jeśli podałeś wszystkie wymagane dane dotyczące wybranego zabezpieczenia, dodaj je do listy wybierając przycisk OK.

Tak wygląda poprawnie dodane zabezpieczenie.

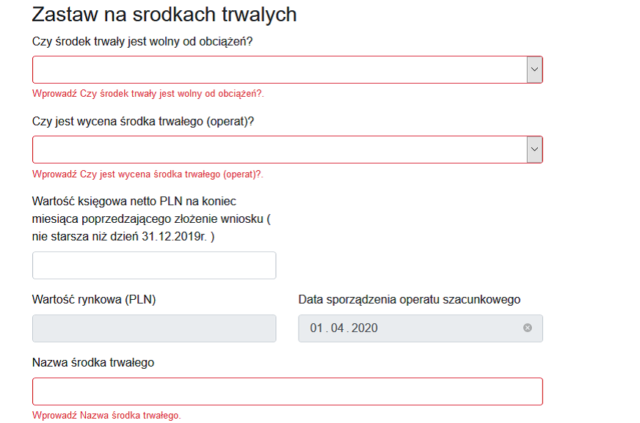

Po wybraniu przycisku Dodaj, można rozpocząć dodawanie kolejnego przedmiotu przez wybranie go z listy. Jeśli nie posiadasz aktualnej wyceny środka trwałego (nie starsza niż 12 miesięcy), możesz podać jego wartość księgową i załączyć Wydruk z ewidencji środków trwałych.

Ekran Zastaw na środkach trwałych.

Ekran Zastaw na zapasach

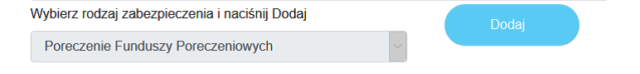

Jeśli prowadzisz rozmowy na temat uzyskania poręczenia pożyczki w jednym z Funduszy należących do Krajowej Grupy Poręczeniowej i znasz już jego orientacyjną wysokość, podaj nazwę Funduszu i kwotę poręczenia.

Ekran Poręczenie.

Ekran umożliwiający dodanie Innego materialnego zabezpieczenia.

Po akceptacji kroku 4 zostaniesz przeniesiony do kolejnego ekranu, na którym będziesz mógł zobaczyć wszystkie wprowadzone dotychczas informacje. Zweryfikuj wprowadzone dane. Jeśli chcesz, coś poprawić użyj przycisku Wstecz.

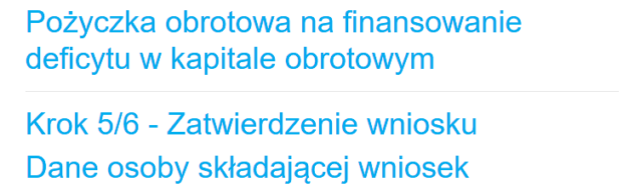

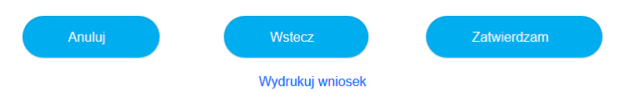

KROK 5/6

Po sprawdzeniu danych należy zatwierdzić wniosek wybierając przycisk Zatwierdzam. Możesz także z tego miejsca wydrukować wniosek. Jeżeli nie skorzystasz z wydruku, ponowny wydruk możliwy będzie z poziomu Pulpitu po wysłaniu wniosku.

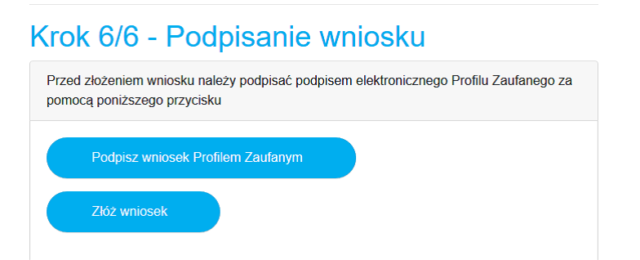

KROK 6/6

Po weryfikacji danych i zatwierdzeniu wniosku, podpisz wniosek Profilem Zaufanym

Po złożeniu wniosku zostaniesz przeniesiony do kroku 6, z którego masz możliwość powrotu do Pulpitu, na którym znajdziesz m.in. status wniosku (etap wstępny, analiza, decyzja, umowa). Będziesz miał także możliwość wydrukowania złożonego wniosku.

Nasi doradcy wkrótce do Ciebie się odezwą